В бизнесе есть разные способы снижения налоговой нагрузки: использовать вычеты и налоговые каникулы, применять пониженную региональную ставку, получить льготу по налогу на имущество. На упрощёнке есть ещё один механизм: ИП может уменьшить налог на сумму страховых взносов. Предприниматели выбирают объект налогообложения, от которого зависит, как считать и уменьшать налог к уплате. Второй фактор, который влияет на снижение налога — наличие сотрудников. Рассмотрим четыре возможных варианта и разберёмся в нюансах.

Кратко о страховых взносах ИП

ИП без сотрудников

Если работников нет, предприниматель делает взносы только за себя. Применительно к снижению налоговой нагрузки их делят на два вида.

Фиксированные взносы ИП. В 2025 году нужно заплатить 53 658 рублей. Сумму можно вносить несколькими или одним платежом, главное — успеть до 28 декабря. Учитывая, что этот день выходной, крайняя дата уплаты переносится на 29 декабря 2025 года.

Раньше её часто переносили даже на следующий год. Так как в 2025 году этого не происходит, фиксированные взносы можно уплатить и принять к вычету только в 2025 году.

Дополнительные взносы ИП. Это платежи, которые предприниматель должен сделать, если заработал более 300 тысяч рублей: с превышения лимита в ФНС переводят 1%. Размер дополнительных страховых взносов ограничен: в 2025 году максимум составляет 300 888 рублей. Заплатить нужно до 1 июля следующего года, то есть за 2025 год платят до 1 июля 2026 года.

Из-за срока уплаты принять к вычету дополнительные взносы за текущий год можно в текущем, следующем или обоих годах сразу.

Обратите внимание: ИП с объектом «Доходы» и «Доходы минус расходы» по-разному определяют размер дополнительных взносов. Понять нюансы поможет наша статья, а рассчитать сумму — калькулятор страховых взносов от ФНС.

Также ИП могут делать добровольные взносы в СФР: это позволяет копить баллы и стаж, но не даёт права снижать налог на эти взносы.

ИП с сотрудниками

Предприниматели с наёмными работниками тоже платят за себя фиксированные и дополнительные взносы, но есть и другие категории расходов.

Страховые взносы по единому тарифу. Он составляет 30% от доходов сотрудника, которые облагаются взносами. Деньги идут на пенсионное, социальное и медицинское страхование. Для этих платежей установлен лимит — предельная база. Когда в 2025 году доход сотрудника достигнет 2 759 000 рублей, работодатель с этого же месяца будет переводить 15,1% вместо 30%.

По единому тарифу платят ежемесячно, до 28-го числа текущего месяца за истёкший.

Страховые взносы на травматизм. Ставка составляет от 0,2 до 8,5%, в зависимости от вероятности получить травму на рабочем месте. Это, в свою очередь, определяется основным кодом ОКВЭД, который ИП указал при регистрации. Код нужно ежегодно подтверждать, что позволяет уменьшить или повысить степень риска для сотрудника и ставку по взносу.

Взносы на травматизм ИП тоже делают ежемесячно, до 15-го числа текущего месяца за истёкший.

Как уменьшить налог на страховые взносы на УСН «Доходы»

ИП без сотрудников

Главное, что нужно знать:

- Взносы снижают налог напрямую, то есть их вычитают из налога.

- Налог можно снижать сразу, даже если ИП пока не платил взносы.

- Предприниматель может снизить налог к уплате вплоть до 100%, то есть до нуля. Если доход небольшой, может получиться, что в течение года или по его итогам платить вообще не придётся.

Для примера представим, что сейчас конец 2025 года.

- В 2024 году доход предпринимателя составил 1 млн рублей. Фиксированные взносы он уже перечислил. Размер допвзносов равен: (1 000 000 - 300 000) х 1% = 15 000 рублей. ИП решил перевести и принять их к вычету в 2025 году.

- В 2025 году предприниматель должен заплатить 53 658 рублей на фиксированные взносы.

- К концу года ИП заработал 1,8 млн рублей: 300, 400, 500 и 600 тысяч в каждом из кварталов соответственно. Годовой налог по ставке 6% составит 108 000 рублей.

- Общая сумма взносов, которую нужно заплатить в 2025 году: 53 658 + 15 000 = 68 658 рублей. Это размер взносов к вычету: мы будем вычитать их из налога, чтобы определить, какую его часть получится компенсировать.

Налог на УСН считают нарастающим итогом и переводят ежеквартальными авансами, а затем по итогам года. Определим все платежи, которые получатся в нашем случае, и перечислим их в хронологическом порядке.

Авансовый платёж за I квартал: 300 000 х 6% = 18 000 рублей. Мы снижаем налог на взносы, поэтому вычтем из аванса взносы на 2025 год: 18 000 - 68 658 рублей = - 50 658 рублей. Видно, что есть запас для снижения, поэтому 28 апреля ИП ничего не платил и не подавал никаких уведомлений.

Дополнительные взносы за 2024 год: 15 000 рублей до 1 июля 2025 года.

Авансовый платёж за полугодие: 700 000 х 6% - 18 000 = 24 000 рублей. Уменьшаем аванс на взносы: 24 000 - 50 658 = - 26 658 рублей. Столько останется для снижения налога, поэтому 28 июля ИП снова не платил и не подавал уведомлений.

Авансовый платёж за 9 месяцев: 1 200 000 х 6% - 24 000 = 48 000 рублей. Уменьшаем аванс на взносы: 48 000 - 26 658 = 21 342 рубля. Видим, что взносы исчерпаны: их не хватило, чтобы «обнулить» этот платёж. Поэтому 28 октября ИП уплатил рассчитанную сумму.

Фиксированные взносы ИП за себя: 53 658 рублей.

Налог за 2025 год: 1 800 000 х 6% - 48 000 = 18 000 рублей. Этот платёж ИП сделает до 28 апреля 2026 года.

Таким образом, в 2025 году предприниматель заплатил фиксированные и дополнительные взносы — 68 658 рублей, а также налог — 21 342 рубля. В 2026 году он переведёт налог за год — 18 000 рублей: 68 658 (взносы) + 21 342 (авансы, не покрытые взносами) + 18 000 (годовой налог) = 108 000 рублей. Именно эту сумму мы рассчитали в самом начале.

Важно правильно заполнить декларацию по УСН и отразить в ней расчёты, которые помогли снизить налоговую нагрузку.

ИП с сотрудниками

Главное, что нужно знать:

- Взносы снижают налог напрямую: их вычитают из налога.

- Налог можно снижать сразу, не дожидаясь, когда взносы будут уплачены.

- Взносы за сотрудников сначала нужно заплатить, а потом снижать на них налог. Под сотрудниками понимают тех, кто работает по трудовому договору и договору ГПХ, без статуса самозанятого или ИП.

- ИП может снизить налог максимум на 50%, то есть в два раза.

Для расчётов представим другого ИП. Посмотрим, как он мог снизить налоговую нагрузку в I квартале, на примере значений ниже.

Перейдём к расчётам.

Как и в случае, когда ИП работает без сотрудников, нужно отразить расчёты в декларации по УСН за 2025 год.

Как уменьшить налог на страховые взносы на УСН «Доходы минус расходы»

ИП без сотрудников

Главное, что нужно знать:

- Взносы не снижают налог напрямую: их включают в расходы и вычитают из доходов, чтобы определить базу.

- С 2025 года для уменьшения налога не важен факт уплаты взносов. ФНС пишет, что эти изменения в пп. 3 п. 2 ст. 346.17 НК РФ о порядке признания расходов внёс п. 65 ст. 2 ФЗ-259 от 8 августа 2024 года.

- Предприниматель может уменьшить налог к уплате вплоть до 100%, то есть до нуля. Если расходов много, может получиться, что по итогам года ИП уплатит минимальный налог — 1% от годовых доходов.

Представим, что сейчас конец I квартала 2025 года. Вот данные для примера.

Чтобы снизить авансовый платёж на сумму взносов, вычтем их и расходы из доходов и умножим на ставку налога: (800 000 - 200 000 - 58 658) х 15% = 81 203 рубля. Вместо 90 000 ИП может заплатить 81 203 рубля.

Помните, что по итогам года нужно правильно заполнить декларацию, отразив в ней расчёты по снижению налога на взносы.

ИП с сотрудниками

Главное, что нужно знать:

- Взносы не снижают налог напрямую: их учитывают в расходах и вычитают из дохода ИП, чтобы определить налоговую базу.

- С 2025 года для уменьшения налога факт уплаты взносов за ИП и сотрудников не важен. ФНС сообщает, что п. 65 ст. 2 ФЗ-259 от 8 августа 2024 года внёс изменения в пп. 3 п. 2 ст. 346.17 НК РФ, который определяет правила признания расходов.

- Предприниматель может снизить налог только до 50%, то есть в два раза.

Вернёмся к предпринимателю из примера выше: например, он нанял первого сотрудника и сейчас должен перечислить налог за II квартал 2025 года. Вводные данные такие.

Дополнительные и фиксированные взносы предприниматель уже принял к учёту в I квартале, и теперь платёж можно снизить только за счёт взносов за сотрудника. Аванс к уплате за полугодие: (1 500 000 - 500 000) х 15% - 81 203 - 38 697 = 30 100 рублей.

Таким образом, ИП после окончания II квартала ИП уплатит 30 200 рублей страховых взносов и 30 100 рублей в виде авансового платежа.

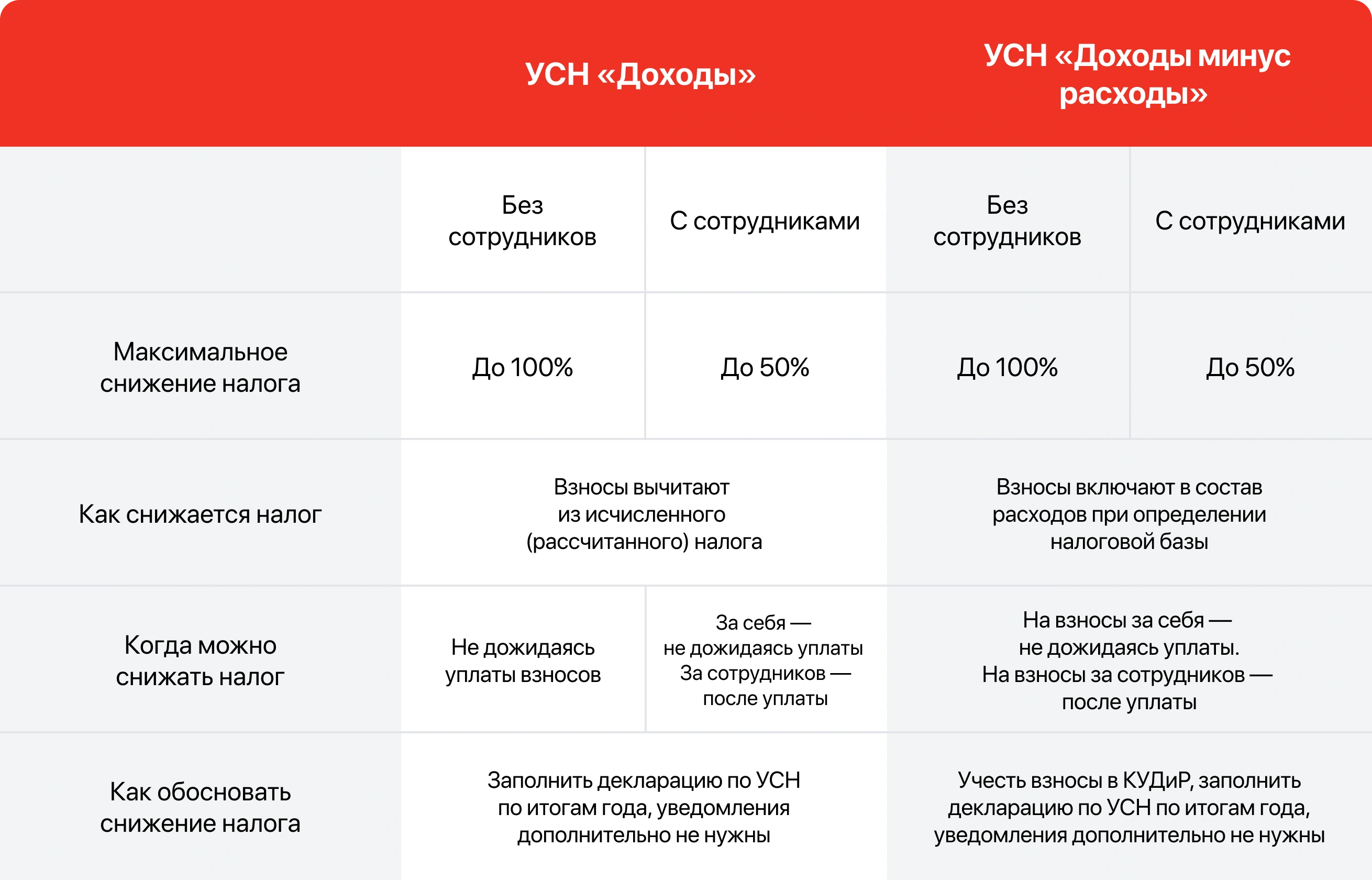

Уменьшение УСН на страховые взносы: коротко о главном

Всё, о чём мы написали, собрали в таблицу.

Как учесть страховые взносы на УСН при закрытии бизнеса

Узнать о том, как закрыть ИП онлайн, поможет наша статья. Она посвящена бизнесу на разных налоговых режимах, а сейчас коснёмся только снижения страховых взносов для предпринимателей на УСН.

Если вы решили закрыть ИП до 31 декабря, то проработали неполный год, поэтому заплатите меньше 53 658 рублей. Сколько именно, определит калькулятор ФНС. Чтобы принять к вычету уплаченную сумму, платить нужно до ликвидации бизнеса.

Если у вас были сотрудники, определите сумму страховых взносов за них с начала отчётного периода по дату формирования ЕФС-1 и РСВ. Взносы за работников тоже могут уменьшать налог, если перевести деньги до окончания отчётного периода и закрытия ИП.